Mở tài khoản ngân hàng tại Canada

Hệ thống ngân hàng Canada được coi là một trong những hệ thống hiệu quả và an toàn nhất trên thế giới, do đó không phải lúc nào các dịch vụ ngân hàng cũng miễn phí. Tuy nhiên, các ngân hàng Canada thường ưu đãi miễn phí năm đầu tiên cho người mới nhập cư.

Bài viết này sẽ giới thiệu qua các ngân hàng lớn của Canada và những nét đặc trưng của hệ thống ngân hàng Canada nếu bạn chưa quen với hệ thống ngân hàng tại Bắc Mỹ.

Mở tài khoản ngân hàng

Để mở tài khoản ngân hàng ở Canada, bạn cần cung cấp hai giấy tờ tùy thân cụ thể:

- Bằng lái xe của Canada,

- Giấy chứng nhận quốc tịch Canada,

- Thẻ thường trú hoặc Xác nhận thường trú,

- Hộ chiếu nước ngoài.

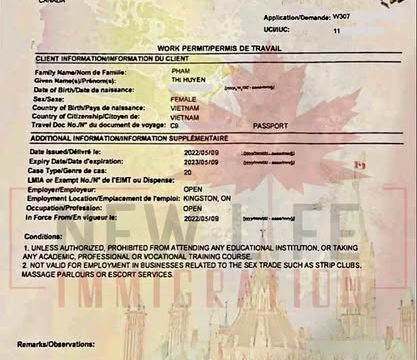

- Work Permit nếu bạn đang ở Canada dưới dạng lao động.

Bạn có thể chọn từ hai loại tài khoản khác nhau, tài khoản thanh toán (checking account) hoặc tài khoản tiết kiệm (saving account):

Tài khoản thanh toán (checking account)

- Được sử dụng cho hoạt động ngân hàng hàng ngày (chi phí thường xuyên) và thường trả cho bạn ít hoặc không có lãi.

- Giao dịch có thể được thực hiện bằng séc, thẻ ghi nợ, Máy ngân hàng tự động (ABM) hoặc Máy rút tiền tự động (ATM), chuyển tiền từ tài khoản này sang tài khoản khác, thanh toán hóa đơn trực tuyến, …

- Nhiều nhà tuyển dụng yêu cầu bạn phải có tài khoản này để gửi tiền lương.

Tài khoản tiết kiệm (saving account)

- Giúp bạn tiết kiệm tiền

- Thường có lãi suất cao hơn tài khoản thanh toán

- Tiền có thể được rút từ tài khoản bằng thẻ ghi nợ hoặc ABM.

5 Ngân hàng lớn tại Canada

- Bank of Montreal – BMO

- Scotiabank

- Canadian Imperial Bank of Commerce – CIBC

- Toronto Dominion Bank – TD Bank

- Royal Bank – RBC

2 ngân hàng online

- Tangerine

- PC Financial

Các công cụ thanh toán phổ biến

Thẻ ghi nợ – Debit Card

Khi bạn mở tài khoản thanh toán hoặc tài khoản tiết kiệm, bạn sẽ nhận được thẻ ghi nợ và Mã số Thông tin Cá nhân (PIN) bí mật. Thẻ ghi nợ cho phép bạn thực hiện giao dịch tại ABM hoặc ATM, cửa hàng, nhà hàng và các cửa hàng bán lẻ khác.

Lưu ý rằng một số cửa hàng và nhà bán lẻ chỉ chấp nhận thẻ tín dụng.

Thẻ tín dụng – Credit Card

Thẻ tín dụng cho phép chủ thẻ tính phí mua hàng thay vì trả tiền mặt. Nói chung, không tính lãi cho các giao dịch mua mới miễn là số dư hàng tháng được thanh toán đầy đủ mỗi tháng trước ngày đáo hạn. Các khoản thanh toán được ủy quyền trước (tự động) có thể được thiết lập miễn phí. Là người mới đến, thẻ tín dụng giúp bạn xây dựng lịch sử tín dụng của mình ở Canada.

Tờ séc – Cheques

Khi bạn mở tài khoản thanh toán, bạn sẽ nhận được séc được cá nhân hóa để thanh toán hóa đơn.

Việc kiểm tra thường bao gồm tên, địa chỉ và số điện thoại của bạn. Nhiều nhà tuyển dụng sẽ yêu cầu ‘séc vô hiệu’ khi bạn bắt đầu làm việc. Điều này là do nó sẽ chứa các chi tiết ngân hàng mà họ yêu cầu để chuyển tiền vào tài khoản của bạn.

Một số chủ nhà cũng yêu cầu thanh toán tiền thuê nhà bằng séc. Bạn cần chú ý đến giá của sổ séc khi chọn ngân hàng (khoảng 50 USD cho 100 tờ séc).

Một lựa chọn khác rẻ hơn và đáng tin cậy hơn là đặt mua séc thông qua bên thứ 3.

Xây dựng lịch sử tín dụng

Lịch sử tín dụng của một người về cơ bản là bản ghi lại cách họ trả nợ. Việc trả nợ chậm hoặc không hoàn trả sẽ ảnh hưởng tiêu cực đến xếp hạng tín dụng và khiến việc vay tiền trở lại trở nên khó khăn và tốn kém hơn. Xây dựng lịch sử tín dụng tốt sẽ giúp bạn đạt được các mục tiêu tài chính trong tương lai.

Lịch sử tín dụng của bạn được ghi lại trong cái gọi là Báo cáo Tín dụng, tại ít nhất một trong hai cơ quan báo cáo tín dụng lớn của Canada, Equifax và TransUnion. Equifax và TransUnion sử dụng thang điểm từ 300-850 để đo lường mức độ tín nhiệm của bạn:

- 800-850: xuất sắc

- 750-799: rất tốt

- 700-749: tốt

- 650-699: khá

- 600-649: tệ

- 300-599: rất tệ

Sau khi nhận được thẻ tín dụng, bạn cần sử dụng thẻ một cách cẩn thận để xây dựng lịch sử tín dụng của mình:

Sử dụng thẻ tín dụng của bạn nhưng luôn thanh toán hóa đơn thẻ tín dụng đúng hạn.

Việc thanh toán hóa đơn thẻ tín dụng muộn sẽ khiến bạn mất tiền. Kiểm tra lãi suất chậm thanh toán, vì lãi suất này thường rất cao.

Đừng chi tiêu vượt quá hạn mức thẻ tín dụng của bạn.

Đừng đăng ký nhiều thẻ tín dụng, điều này có thể ảnh hưởng tiêu cực đến xếp hạng tín dụng của bạn.

Bạn cần biết rằng một số nhà tuyển dụng (thường là các công ty lớn) tiến hành kiểm tra tín dụng của bạn như bước cuối cùng trước khi tuyển dụng. Nếu họ phát hiện ra bạn chưa trả hết nợ hoặc có điểm tín dụng kém, họ sẽ xem xét lại việc tuyển dụng bạn.

Gửi tiền nước ngoài

Nếu bạn là người mới nhập cư, muốn gửi một số tiền cho gia đình ở quê hương, bạn có thể thực hiện việc đó thông qua ngân hàng Canada, gọi là chuyển tiền. Bạn sẽ bị tính phí cho các khoản thanh toán chuyển tiền (bạn có thể tìm thấy các khoản phí trên trang web của ngân hàng).

Bạn cũng có thể gửi qua dịch vụ chuyển tiền, trong trường hợp người nhận không có tài khoản ngân hàng ở nước bạn. Một số công ty này là các công ty đa quốc gia có thể cho phép bạn gửi tiền đến hầu hết mọi nơi trên thế giới chỉ trong vài phút.

Một lựa chọn khác rẻ hơn là sử dụng các công ty chuyển tiền trực tuyến gửi tiền ra nước ngoài vào tài khoản ngân hàng mà bạn chọn với giá chỉ 3 USD. Họ có tỷ giá hối đoái tốt nhất trên thị trường.

Lưu ý quan trọng cho người mới nhập cư

Phí ngân hàng

Lệ phí có thể dao động từ $ 4 đến $ 35 mỗi tháng. Điều này chủ yếu phụ thuộc vào các tùy chọn bạn muốn có theo ý của mình. Bạn có thể dễ dàng thương lượng để được miễn phí ngân hàng nếu bạn có thể giữ cho tài khoản ngân hàng của mình một số tiền đã định, thường là từ 1.000 đến 4.000 đô la.

Phí ABM/ATM

Bạn có thể rút tiền miễn phí từ máy của ngân hàng (ABM). Bạn sẽ bị tính phí nếu bạn sử dụng ABM của ngân hàng khác.

Nếu bạn sử dụng máy tư nhân (ATM, không thuộc ngân hàng nào) sẽ bị ngân hàng và máy ATM tính phí. Nó có thể có giá lên tới $5 cho mỗi lần rút tiền. Vì vậy, tốt nhất bạn nên tránh chúng.

Interact

Bạn có thể chuyển tiền trực tuyến sang tài khoản ngân hàng khác chỉ bằng cách có e-mail hoặc số điện thoại của người nhận. Cả người gửi và người nhận đều phải có tài khoản ngân hàng Canada sử dụng Interact. Chi phí từ 1 đến 1,5 USD cho mỗi lần chuyển khoản hoặc có thể miễn phí nếu được bao gồm trong gói dịch vụ ngân hàng của bạn.